「子供には自分のやりたいことをやってほしい」

「子供にお金が原因で進学や将来の夢をあきらめてほしくない」

多くの親御さんからこのような言葉を聞きます。

最近は、大学進学や留学も当たり前になってきており、お子様が沢山の選択肢から自分の将来の道を選べる素晴らしい時代である一方、そこには常に「お金」が必要不可欠なのも事実。

私立大学に通う場合、受験から入学までの間に、自宅外から通学する場合は約218万円、自宅から通学する場合でも約156万円かかるという調査結果もあります。(東京私大教連「私立大学新入生の家計負担調査2018年度」より)

これは、あくまでも「入学するまで」にかかる費用であり、入学後は授業料や教材費など別にかかります。

大学受験の際は、数年前から予備校に通うことも多いですし、受験から卒業に至るまでの数年間を考えると全てを合わせた費用は莫大です。すぐに用意するのは難しいでしょう。

もちろん、「うちはすべて公立の学校に行かせるから」という方もいらっしゃいます。

しかし、公立の学校でも学習費や給食費などで毎月何かとお金がかかりますし、例え、国公立の大学に行っても、1年間で平均約77万円もかかるんです!(常陽銀行HPより:https://www.joyobank.co.jp/woman/column/201508_03.html)

将来、お子様から「~になりたい」「〇〇大学(専門学校)に行きたい」「留学したい」と言われた時に慌てないよう、10年後、20年後のための事前の準備が必要です。

そんな中で、貯金をしながら効率的に増やす方法の一つに「学資保険」があります。「学資保険」は、お子様の教育費を計画的に準備するための、貯蓄型の保険商品です。

毎月あるいは毎年保険料を積み立て、その積み立てた保険料を保険会社が運用して、大学進学などのタイミングで、「積み立てた保険料+α」を受け取るという仕組みです。

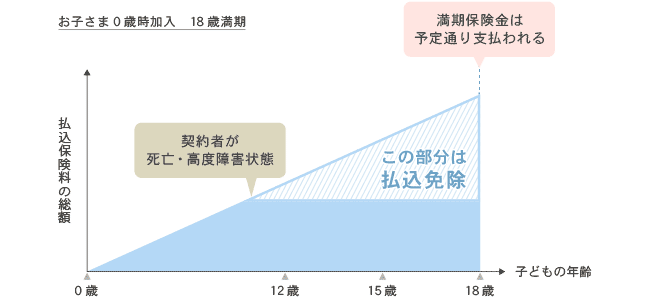

また、ただ銀行のように積み立てるだけではなく、万が一、契約者である保護者の方が死亡した場合は、保険料の支払いが免除になるのが学資保険の魅力の一つ。

将来の教育資金を積み立て、プロに運用してもらい、計画的に増やす準備方法というわけです。

しかし、どの「学資保険」でもいいわけではありません。

「学資保険」も適切に選ばないと、損をする可能性があります。

それに、お金が増えるとしても、やっぱり、よりお得で、多くお金が返ってくるものを選びたいですよね?

そこで、今回は、学資保険について、どのような視点から選べばよいのかをご紹介いたします。

満期保険金を左右する返戻率

先ほどお伝えした通り、学資保険は「貯金をしながら増やす」ための方法の一つです。

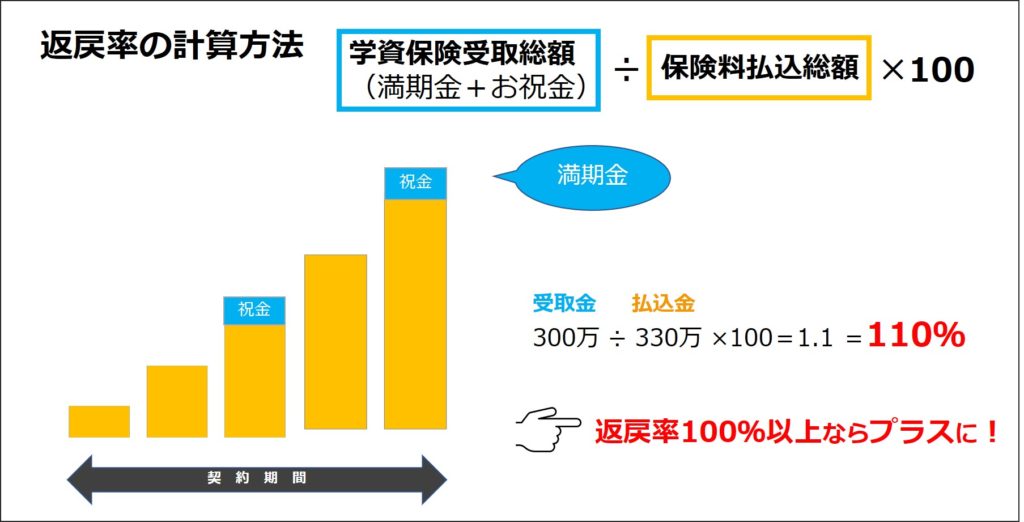

そのため、学資保険を選ぶ時には、「返戻率=支払った保険料に対していくらお金が返ってくるか」が重要なポイントになります。

2017年の金融庁からの規制以降、学資保険の返戻率は軒並み低くなってしまいました。

また、マイナス金利の影響で、返戻率が100%を切る、つまり、元本割れをおこしてしまう学資保険もあります。

返戻率が低い学資保険を選んでしまうと、お金が戻ってくるときに受け取ることができる満期保険金が少なくなってしまいます。

なんと、選ぶ学資保険を間違えると、50万円以上も損をしてしまうこともあるんです!

それだったら、ほとんど増えなくても、銀行に預けていた方がよっぽどいいですよね?

最近は、どの保険会社も学資保険の保険料が上がってきています。しかし、その中でも、返戻率が依然として高く、保険料も比較的安いものもまだあります。

また、学資保険は契約している年数が長いほど、返戻率が高くなるという特徴があります。

そのため、なるべく早く学資保険に加入した方がより多くのお金が戻ってくることが多いです。

そのため、1日でも早く「返戻率が高い」「満期保険金がより多く受け取れる」適切な学資保険に加入することが大切です。

とはいえ、お子様が生まれた後は、育児や様々な手続きに追われ、気付いたら入り損ねてしまっていたという方も多いです。

実は、多くの学資保険は、妊娠中から加入することができます。

少しでもお得に準備をするためにも、余裕のある妊娠中から加入することをおすすめします。

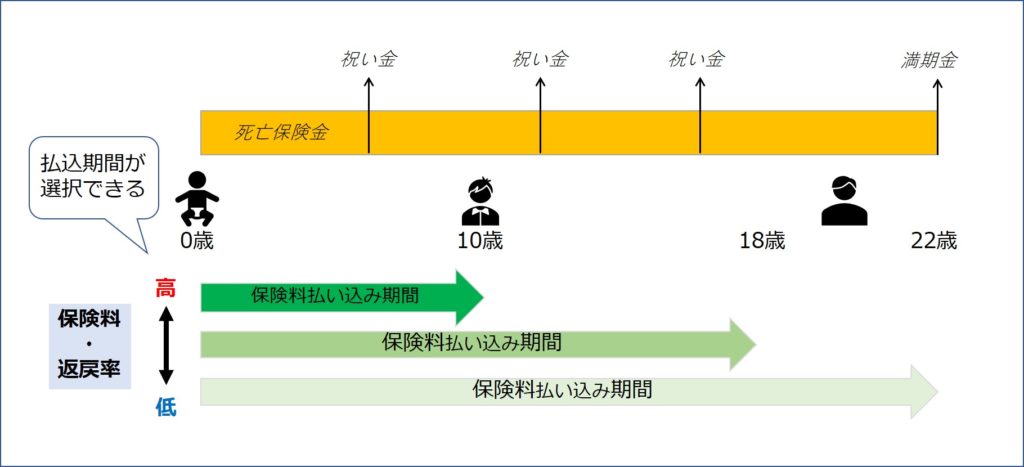

保険料の払込期間

返戻率の次に確認したいのが「保険料の払込期間」です。

学資保険のメリットの一つに、保険料の払込期間をご家庭の家計に合わせて選べるということがあります。

よくある選択肢が、保険料を「お子様が〇歳になるまで」支払い、「〇歳に達したときに受け取る」という方法です。

この方法を使えば、教育費が上がる高校入学前に保険料の支払いをすべて終わらせ、大学受験や入学時前にまとまったお金を受け取るということができます。

例えば、以下のような払込期間の設定があります。

| 払込期間 | 特徴 | |

| ① | 学資金の受取開始まで | お子様が所定の年齢になるまでコツコツを積み立てる。 1回あたりの保険料は安いが、返戻率も他の②③④の払込期間より低い。 |

| ② | 10年 | ①の保険料よりも1回あたりの保険料は大きくなるが、10年で支払い終わるので、全体の保険料は安い。また、返戻率も①より上がる。 |

| ③ | 5年 | ①②の保険料よりも1回あたりの保険料は大きくなるが、5年で支払い終わるので、全体の保険料は安い。また、返戻率も①②より上がる。 |

| ④ | 一括払込 | 保険料を一括で支払うので、お金に余裕のある人向け。 その分、保険料も安く、返戻率も一番高い。 |

払込期間にはこのようにいくつかの選択肢があります。

上の表を見てみると、保険料を支払う期間が短いほど、高い返戻率や保険料の大きな割引を受けることができるとことがわかります。

多くの学資保険でこのようなプランが設定されています。そのため、家計に余裕のある方は、一括払込や短い払込期間を選び、その後の期間をお金のことを気にせずに安心して過ごす、ということもできます。

15年払いや20年払いなど他にも様々な払い期間を設定している学資保険もあります。

また、払込方法も毎月支払う月払いや年に1度まとめて支払う年払いから選ぶことができることが多いです。

このように、同じプランであっても、払込期間や払込方法が異なると、保険料や返戻率が変わります。

保険料を短期間で支払うことによって保険料をより安く、そして、満期保険金の受取額をより大きくすることができます。

学資保険によっては、返戻率に5%、保険料に約十数万円の差が出ることもあります!

もちろん、学資金の受取開始まで月払いで支払ったとしても、返戻率がよいものもあるので、月々の負担をなるべく抑えたいという方も落胆する必要はありません。

近年、マイナス金利でお金が増えないと言われていますが、学資保険を賢く活用すれば、お子様の将来に向けた教育費を効率よく準備することができます。

特約保障・祝い金

さて、これまで、「返戻率」と「保険料の払込期間」、そして学資金の受け取り方法が学資保険やプランによって異なることをご説明しました。

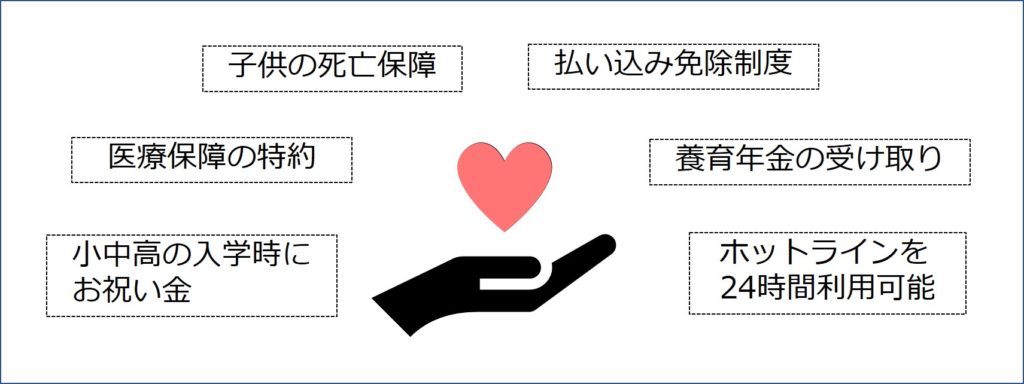

しかし、最近の学資保険はただ学資金をためて増やすだけではありません。

学資金の貯蓄以外にも様々な保障やお祝い金などの特約がある保険もあるんです!

主な特約保障やお祝い金の例を挙げます。

- 医療保障を特約でつけることができる

- 小学校・中学校・高校それぞれの入学のタイミングでお祝い金を受け取ることができる

- 保険料の払込期間に契約者が死亡、高度障害状態、がん・急性心筋梗塞・脳卒中などになった際に、それ以降の保険料の払込が免除される

- 契約者が死亡あるいは所定の高度障害状態になった際に、毎年養育年金が支払われる。

- 小児科医・看護師・栄養管理士などの専門家に子育てや女性特有の悩みを相談できる24時間のホットラインが無料で使用できる

- 子供の死亡保障がある

やはり、子育てをする中で心配なのは、親御さんに万一のことがあった時だと思います。

万が一の場合、収入がゼロになってしまい、子どもが大学進学を諦めなければならないと言う可能性もあります。

ほとんどの学資保険では、契約者である親御さんが死亡した場合、その後の保険料の支払いが免除されるという特約が付いています。

また、死亡だけでなく、一部のケガや病気を理由に働けなくなった場合にも免除されるものもあります。

学費保険のメリットは、この「親が万一のときの保障」です。教育費の貯蓄方法として学資保険とよく比較されるのが、銀行の積立預金ですが、積立預金の場合、積み立てている親に万一のことがあっても何も保障がありません。教育費の積み立てはそこでストップしてしまいます。学資保険であれば、保険料の払い込みは不要となり、予定通りの金額の祝い金や満期保険金を受け取ることができます。学資保険の仕組みをイメージ図にすると図1のようになります。

引用元:学資保険の必要性【保険市場】

また、「せっかく積み立てても受け取れるのが10年、20年後なのは遠すぎる」という方もいらっしゃるのではないでしょうか。

そんな方にぴったりなのが、「お祝い金」のある学資保険です。

お祝い金がある学資保険は、小学校・中学校・高校の入学のタイミングに、基準保険金額の約10~20%を受け取ることができるというプランです。

入学の時期は何かと入用になるもの。お祝い金つきのプランを選ぶことで大学進学を待たずに定期的にお金を受け取ることができると人気です。

他にも、病院に行くほどではないけど気になるということや、家族や友人には聞きづらいことを、専門家に気軽に電話で相談できるホットラインサービスが付いたプランなど、様々なサービスがついている学資保険もあります。

そういった+αのサービスにも注目しながら選択するのも良いでしょう。

保険会社の財務状態

学資保険を選ぶ上でもう一つ見なければならないことは、その保険会社が10年後20年後にもちゃんと支払った保険料を運用して学資金として返してくれる安心できる会社であるか、ということです。

たとえ、どんなに保険料が安く、返戻率が高い、素晴らしい学資保険を提供している保険会社であっても、倒産してしまったら意味がありません。

残念ながら、今のご時世、どの企業でも倒産する可能性があるわけですから、保険料や返戻率、補償の内容だけでなく、保険会社に倒産リスクがないかを確認し、見極める必要があります。

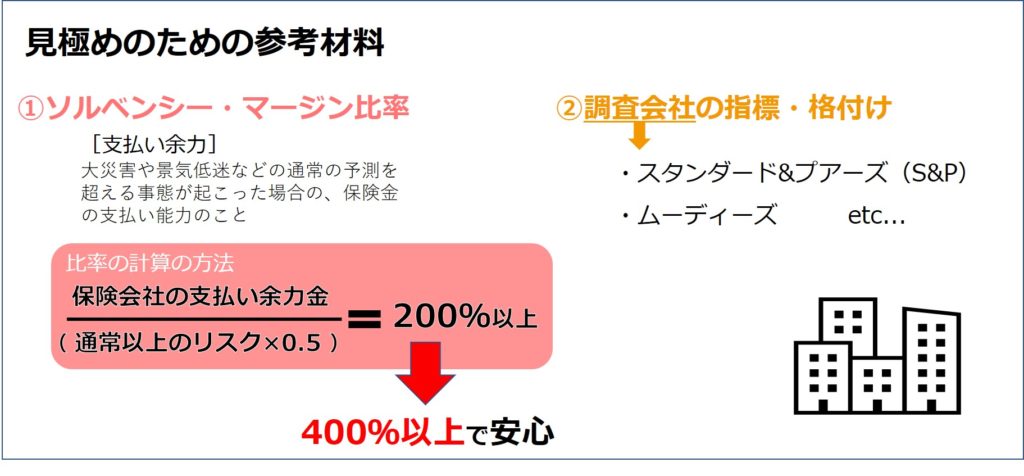

安全な保険会社の見極めるために、主に以下を参考にすると良いでしょう。

- ソルベンシーマージン比率

- 企業の格付け(S&P、ムーディーズなど)

保険会社が発表している財政状況の数字はもちろん、第三者機関による格付けや指標などが公開されているので、一般の方も企業の安全性を見分けることができます。

ソルベンシーマージン比率は、保険会社の経営状態を判断する指標の一つです。

例えば、地震や大雨などの大きな自然災害や株の大暴落などといった、通常の予測を超えて発生するリスクに対応できる支払い余力をどれだけ持っているかという行政監督上の指標です。

ソルベンシーマージン比率が高いほど、支払い余力も大きく、万が一大きな災害や突然の景気の悪化が起こっても、安心ということになります。

最低でも、行政指導上は200%以上であることが求められているので、最低その2倍の400%以上の比率をクリアしている保険会社を選ぶことが安全だと言われています。

格付けは、第三者機関である調査会社によって保険会社をランク付けしたものです。

専門の調査会社が評価するので、客観的で信頼できます。

有名な調査会社に「スタンダード&プアーズ(S&P)」や「ムーディーズ」があり、多くの投資家も参考にしているので、それらの格付けや指標を見ると良いでしょう。

もちろん、ソルベンシーマージン比率や格付けだけで経営の健全性を完全に判断でき、安心であるというわけではありません。

企業の規模や、成長性があるかなど、ほかの情報も見ながら総合的に判断することが重要です。

また、これらの数字がどれだけ良くても、絶対に倒産しないとは言い切れないのも事実です。

とはいえ、必要以上に心配する必要はありません。

日本の生命保険会社は、必ず「生命保険契約者保護機構」に加盟しており、万が一、会社が破たんしてしまっても、契約が保障される仕組みになっているからです。

しかし、商品によっては、補償が限定されたり、保険金が減ったりする可能性があるので、注意する必要があります。

倒産によるリスクは、貯金や投資など、別の方法でも同じだと思いますが、そういうこともないわけではないということを、念頭に置いておく必要はあります。

迷ったら保険のプロに相談

さて、これまで、様々な方法から「それぞれのご家庭に合った学資保険の選び方」についてお話してきました。

しかし、「結局、どの保険会社の学資保険がいいの?」と疑問に思われた方も多いでしょう。

これは、当たり前のことですが、「人によって違う」というのが正解です。

学資保険によって、返戻率や保険料が異なるのはもちろん、保険料の払込期間や方法、学資金の受取時期、特約の追加、お祝い金の有無が選べるもの、選べないものがあります。

ご家庭によって、「医療保障やお祝い金が欲しい」という人もいれば、「特約はいらないから、とにかく保険料を安くしたい」という人もいるでしょう。

一度に支払える保険料も、どれほど家計に余裕があるかによって変わります。

「何を重視するか」ということはご家庭によって異なります。

また、医療保障などの特約に関しては、他の保険や地方自治体の制度などを活用することで十分にカバーできるものもあります。

保険料が高くなれば、家庭への負担も増えます。あえて不要なものにお金をかける必要はありません。

そのことを考えると、「誰にとっても絶対No.1の学資保険」というものはないと言えます。

そもそも、初めにお伝えしたように、人によっては、貯金や投資など「学資保険ではない方がいい」という場合もあります。

しかし、それを自分で調べて判断するのは難しいですよね?

インターネットには保険商品の内容や会社の情報など、誤った情報も沢山書かれていることがあります。また、古い情報もあります。

インターネットでは学資保険のランキングなども載っていますが、そもそも、おすすめされている学資保険が必ずしも「あなたのご家庭に最適な」保険であるとは限らないのです。

だからこそ、「プロに相談する」ことがとても大切です。

保険のプロであれば、「あなたのご家庭にとって」最適な「お子様の将来のための準備」の仕方を、「一緒に」考え、ご提案することができます。

将来、お子様の夢をお金が理由で諦めさせないために

どの親御さんもお子様の幸せを願わない人はいません。

しかし、そのための準備の仕方は人によってそれぞれ。

もちろん、今の生活を犠牲にした無理のある準備を行うのは現実的ではありません。学資保険で絶対に避けたいのは途中解約を行うこと。

途中解約した場合、戻ってくるお金はほんの一部です。

お得だからと、保険料の安さや返戻率を重視して保険料の払込期間を短くしたがために、月々の保険料が膨らんで家計が苦しくなり、結局、途中で解約をしてしまう方が多くいらっしゃいます。

保険料や返戻率を見ながらも、家計に負担をかけないよう、無理のない計画を立てることが重要です。

学資保険は「子供の将来に向けた貯金」です。

重要なのは最適な教育費の準備方法を選ぶことではなく、お子様の将来に向けて余裕を持って準備していくこと。お金の余裕は心の余裕にもつながります。

そのためにも、まだ先だからと後回しにせず、今からしっかりとした計画を立てることが、お子様の将来の後押しに繋がるでしょう。